近日網民熱議,銀行信用卡在海外實地或網上以港幣簽賬時,或隱含動態貨幣轉換(DCC)及跨境交易費(CBF)兩種陷阱。不少人為避外幣手續費而選港幣結算,卻可能招致更高的隱藏開支甚至失去回贈。本文深入拆解這兩種「隱形」費用,並提供精明避費攻略,助您海外消費時節省開支。

即刻【按此】,用 App 睇更多產品開箱影片

港幣簽賬都中伏?拆解信用卡海外交易「隱形」費用陷阱

近日,社交媒體上有網民發文提醒,指出滙豐(HSBC)及恒生(Hang Seng)等主要銀行發出的信用卡,在進行港幣(HKD)海外實體及網上簽賬時,可能會分別涉及動態貨幣轉換(Dynamic Currency Conversion, DCC)與跨境交易費(Cross-Border Fee, CBF)兩種費用。此話題旋即引起熱議,不少網民表示這些費用其實已存在多時,只是許多人未曾留意。Ezone.hk 將藉此機會深入解析這兩種常見的信用卡海外交易隱藏費用,並為讀者提供實用的避免策略,助您精明消費,節省不必要的開支。

信用卡在外地簽賬時,銀行或卡公司收取約2%的外幣交易手續費(Foreign Currency Conversion Fee, FCC),對許多消費者來說並非新鮮事。不少精明的香港用戶會選擇高回贈信用卡來抵銷這筆開支,甚至賺取「回贈差額」。然而,為了避免FCC,不少人會在海外實地或網上購物時選擇以港幣結算,這看似方便的舉動,卻極可能墮入DCC及CBF兩大「隱形」費用的陷阱,最終花費比預期更多。

什麼是 DCC(動態貨幣轉換)?

動態貨幣轉換(DCC)是一種服務,允許持卡人在海外進行交易時,選擇以發卡地貨幣(例如:港幣)結算,而非當地貨幣,即啟動了 Dynamic Currency Conversion (DCC) 動態貨幣交易。雖然表面上看似方便,能讓您即時知道簽賬的港幣金額,但實際上,DCC 往往採用較差的匯率,並可能額外收取至少 4% 的手續費,遠高於正常外幣簽賬的2%手續費。

什麼是 CBF(跨境交易費)?

跨境交易費(CBF),亦稱外幣交易手續費或處理費,是銀行或卡組織(如 Visa、Mastercard)針對非本地註冊商戶的交易而收取的費用,例如訂購 Netflix、Spotify、Airbnb等外國網站服務時,即使您選擇以港幣結算(即 DCC 交易),因為交易仍需經由國際網絡處理,銀行會視之為跨境服務。當被認定為 CBF時,將收取約 1% 的 Cross Border Fee (CBF) 跨境交易費。更甚者,部分銀行的信用卡更會因徵收CBF而「不計算任何回贈」。

港人常用商戶註冊地

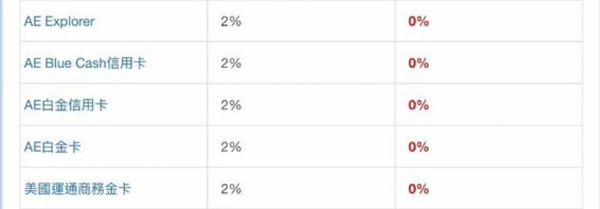

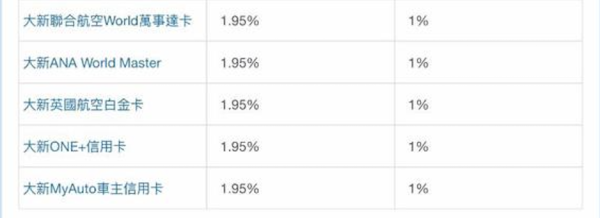

信用卡手續費詳情

實用避費攻略

要避免被徵收這些額外費用,香港消費者應注意以下幾點:

- 實體交易時拒絕 DCC 轉換:在海外實體店或櫃員機消費時,若收銀員詢問是否要以港幣結算,請堅決要求使用當地貨幣(Local Currency)結算。

- 網上購物時留意結算貨幣:於海外網站購物時,檢查購物車或結算頁面,確保是以商戶所在地的貨幣(非港幣)結算。

- 選用高回贈或免手續費卡:市面上有部分信用卡專為海外簽賬提供高額現金回贈或豁免外幣交易手續費,善用這類「神卡」能有效抵銷或避免相關費用。

- 使用虛擬銀行或多幣種卡:考慮使用提供優質外幣兌換匯率或低海外交易手續費的虛擬銀行扣賬卡或多幣種預付卡進行海外消費。

實際具體情況如信用卡手續費收取和商戶註冊地或會變更,使用時注意查詢清楚。

【相關報道】

【相關話題】泰國用咩電子支付?八達通、AlipayHK、WeChat Pay 泰國實測點用最方便著數

今次,ezone.hk 記者就在泰國曼谷,嘗試使用 3 大香港電子支付工具消費,包括AlipayHK、WeChat Pay、八達通,測試它們的普及程度。香港各大電子支付平台,經常都會宣傳可以在外國使用,究竟普及程度有幾高,使用是否方便可能是另一回事, 記者到泰國實測一下。

Source: ezone.hk